Le conjoint et le partenaire n’ont pas de fiscalité en cas de décès (article 796-0 bis du CGI).

Fiscalité applicables entre parent et enfants :

Sans donation avant (voir rappel fiscal)

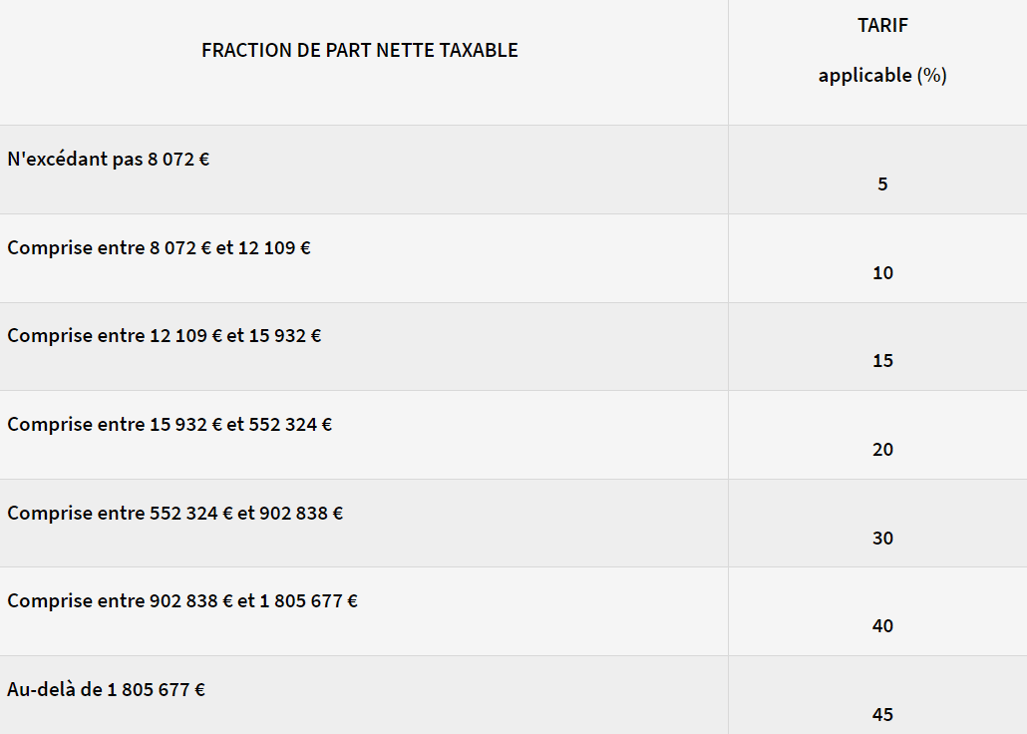

Si l'héritier est un enfant, ou un ascendant (père, mère grand parent etc.) :

D'abord application d’un abattement de 100 000 € (article 779 du CGI).

Fiscalité applicable à une succession

Synthèse

Les droits de succession vont dépendre du lien de parenté entre le défunt et l'héritier, mais ils vont également dépendre des opérations réalisées avant le décès.

Les calculs sont relativement simples sans donations antérieures. Ils deviennent très vite complexes en présence de donations antérieures et la présence d'un professionnel est requise pour éviter toute erreur.

Pour les petits enfants et arrières petits enfants l'abattement n'est que de 1 594 € (article 788 du CGI), mais la barème applicable reste le même que celui des enfants.

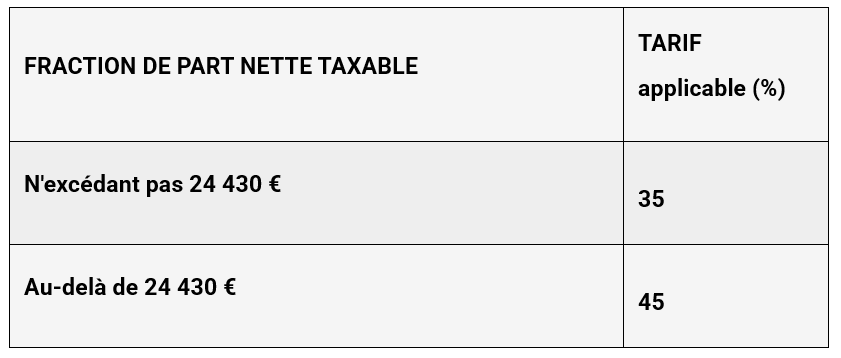

Pour les frères et sœurs (demi-frère et sœur etc.) :

Il faut appliquer d’abord un abattement de 15 932 € (article 779 IV du CGI).

Puis il convient d’appliquer le barème suivant (article 777 tableau 3 du CGI) :

Pour les autres personnes en dessous du 4ème degré (cousin germain, oncle, tante, neveu, petit-neveu)

Il faut appliquer un abattement de 1 594 € (article 788 du CGI), ou 7 967 € pour les neveux et nièces (article 777 du CGI).

Puis il convient d’appliquer un taux de 55% (article 777 tableau 3 du CGI).

Pour les personnes ne rentrant pas dans ces catégories (ami, filleul, etc.) :

Il faut appliquer un abattement de 1 594 € (article 788 du CGI)

Puis il convient d’appliquer un taux de 60% (article 777 tableau 3 du CGI).

Rappel fiscal :

Il faut prendre en compte toutes les donations faite dans les 15 ans avant le décès pour calculer les droits de mutation.

Exemple : 150 000 € donnés à un enfant 5 ans avant le décès, au décès, il reçoit 150 000 € au décès.

Calcul : 300 k - 100 k = 200 k

puis 8 072 € à 5%

puis 4 037 € à 10 %

puis 3 823 € à 15 %

puis 184 068 € à 20 %

Soit 38 194 €

Il faut soustraire ce qui a déjà été payé lors du premier don, il avait payé 8 194 €.

38 194 € - 8 194 € = 30 000 €

Il faut conserver à l'esprit que cet exemple est simpliste et qu'il faut voir l'abattement comme des vases qui vont se remplir et se vider au bout de 15 ans.

Exemple : 100 000 € l'année N, 8 072 € l'année N+10 et succession où la personne reçoit 104 000 € l'année N + 20.

Premier don l'enfant ne paie rien.

Deuxième don, il paye 8 072 € x 5% = 404 €

Pour la succession, la second don à moins de 15 ans, le premier lui a plus de 15 ans. L'abattement est de nouveau disponible mais pas la tranche de 5%. Donc le calcul est le suivant :

104 000 € - 100 000 € = 4 000 €

4 000 € x 10 % = 400 €

Contact : accueil@auditbellerophon.fr